Il 26 marzo del 2020, nel pieno della pandemia, l’ex presidente della Banca centrale europea Mario Draghi ha firmato un lungo intervento sul Financial Times, in cui ha parlato di come gli stati dovevano affrontare la crisi.

In questo articolo su Il Fatto Quotidiano trovate il testo integrale: https://www.ilfattoquotidiano.it/2021/02/02/a-marzo-2020-sul-financial-times-il-discorso-di-mario-draghi-che-sembra-un-programma-di-governo-quella-contro-il-covid-19-e-una-guerra-e-dobbiamo-muoverci-di-conseguenza/5750551/

Il tema è interessante perché sposta il discorso sulle BANCHE, e questo permette di capire che cosa sta succedendo negli ultimi anni in economia sia in Europa che nel resto del mondo, ma soprattutto perchè l’Italia sia l’unico paese in crisi, mentre tutti gli altri si sono ripresi.

Come tutti gli accordi UE, questo è complicato dal punto di vista legale e del meccanismo finanziario, perchè ha come scopo di imbrigliare gli Stati come l’Italia che potrebbero un giorno svincolarsi per disperazione. La sostanza però è che Merkel e Macron hanno dato qualcosa di rilevante a Conte e il PD per tenerli a galla e quindi hanno concesso un poco di soldi all’Italia, a differenza di altre precedenti proposte e accordi.

L’accordo per i 750 miliardi di questo “Recovery Fund”, 390 mld prestiti e 340 mld soldi a fondo perduto (da ripianare nei prossimi venti anni tramite il bilancio comune UE), dal punto di vista puramente finanziario non è male per l’Italia, perché può attingere a 209 miliardi dal 2021 al 2024 o 2025, cioè circa 50 miliardi l’anno a tasso che sarà circa zero, senza oscillazioni di spread e ridando indietro i soldi in 30 anni.

La parte dei “grants” cioè contributi, significa che prima doveva contribuire ogni anno più di quello che riceveva alla UE e ora riceve indietro in pratica i soldi che contribuisce e rimane quindi in pari, mentre prima la UE le costava ogni anno. Questi 340 mld di contributi vanno poi ripagati, ma da tutta la UE assieme con tasse diciamo comuni e nell’arco di trenta anni. In pratica tu ricevi ad esempio 20 miliardi da spendere in investimenti pubblici nel 2021 e poi dal 2027 assieme ad altri paesi UE li ripaghi gradualmente.

Per la parte dei 390 miliardi di prestiti invece si tratta di “eurobonds” con un nome diverso. Per venti anni hanno tormentato con la saga degli eurobonds senza i quali la UE non era una vera Unione, vedi anche Tremonti, ed ecco finalmente che sono arrivati perchè questi sono bonds garantiti e ripagati da tutta la UE

Rispetto ad emettere titoli di stato sui mercati, come invece diceva di fare la Lega, parliamo di una differenza di 6-7 miliardi l’anno di risparmi, se tutto va bene. Cioè risparmi 2 o 3 miliardi di contributi netti che l’Italia pagava al bilancio comunitario e risparmi 4 miliardi di interessi rispetto ad emettere BTP

Lo svantaggio è che devi aspettare almeno otto mesi prima di ricevere i primi soldi e sei vincolato a investimenti pubblici, non puoi ridurre le tasse ad esempio. Emettendo BTP ti finanzi invece subito e puoi ridurre le tasse, però se ne emetti per 200 miliardi e poi l’anno prossimo la BCE smette di comprarli (come è probabile) sei di nuovo vincolato all’austerità perchè lo Spread risale. Emettendo 200 mld di BTP i tassi possono tornare al 2% e oltre e questo implica che chi ha comprato i BTP Italia e BTP Futura adesso, coi tassi intorno all’1,3%, può ritrovarsi una perdita del 20%. Se aspettasse dieci anni, fino alla scadenza, la perdita ovviamente scompare, ma per le banche italiane piene di BTP invece la maggioranza dei titoli va segnata al valore di mercato e quindi mostrano perdite di bilancio ecc…

Il problema per sovranisti e populisti è che quando erano al governo si è fatto solo 2% del PIL come deficit pubblico e lo si è usato per Reddito di Cittadinanza e Quota 100 cioè sussidi. Dal punto di vista dell’economia era meglio fare investimenti o ridurre tasse. Se ora quindi la UE dice “i soldi sono a tasso zero, li ridiamo tutti assieme congiuntamente, bilancio in comune!.. li ridiamo in 20 o 30 anni e però devi fare investimenti e non sussidi…”...beh.. è un discorso che suona bene per molti, anche nel centrodestra.

Ma suona bene perchè finanziamente ha un senso. Se il governo invece finanziasse coi BTP a 10 anni per 200 miliardi, come dice Salvini, pagherebbe di più del 1,3% di questo mese (che con l’annuncio del Recovery Fund è sceso all’1,1%). L’emissione di BTP aumenterebbe infatti da 1,500 a 1,700 miliardi sbilanciando il mercati. Cosa succederebbe esattamente dipende dalla BCE, che può smettere tra sei mesi di comprarne o continuare ancora. Ma nei prossimi anni si pagherebbe probabilmente un 1,5% medio e su BTP che scadono dopo 10 anni, mentre qui con il Recovery Fund la scadenza media è intorno a 20 anni. I BTP scadenza 20 anni poi costano il 2% oggi e se ne emetti una tonnellata può salire al 3% quando la BCE smette.

Alla fine, se ragioni su 4 anni, 200 miliardi di BTP ad un rendimento del 2% medio costano 16 miliardi di interessi, mentre questi 200 miliardi del Recovery Fund probabilmente zero di interessi. Il governo risparmia qualche miliardo ogni anno rispetto ad emettere titoli sui mercati. E mel caso la BCE poi smetta dall’anno prossimo di comprare titoli e quindi i tassi salgano di più dal 2021, il risparmio può essere maggiore.

Spiace dirlo quindi, ma si tratta di un successo per gli “europeisti” e per Conte e soci perchè ricevono “solidarietà” europea e anche qualche miliardo da spendere in più. Inoltre sottoscrivere il Recovery Fund non impedisce neanche di emettere più Bot e BTP, i quali sono saliti questo mese di quotazione perchè è il Recovery Fund alleggerisce appunto il fabbisogno di emissioni dello Stato.

Si tratta però in larga parte di debito da restituire o di contributi da ripagare in futuro ?

Vero, ma essendo garantito da tutta la UE non è soggetto a spread e quindi il suo tasso di interesse probabilmente sarà vicino a zero (a meno ovviamente che succeda qualche guaio a livello globale) e comunque ti preoccupi di restituirlo su un arco di 30 anni.

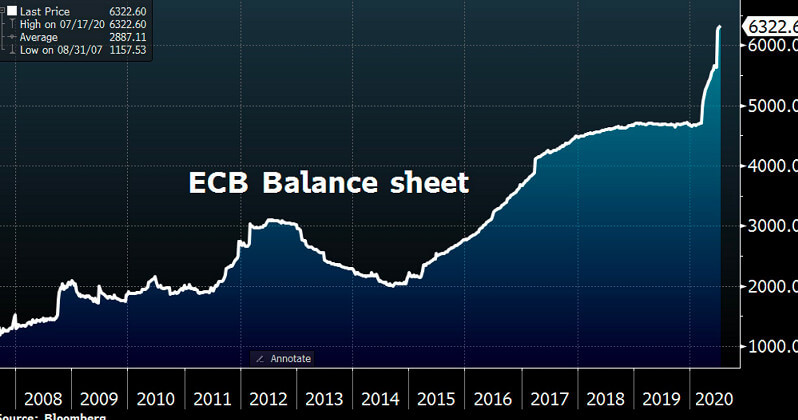

La Lega (la Meloni non si capisce bene cosa dica) ribatte che Conte poteva invece emettere più BTP o addirittura BOT, ma funziona solo fino a quando la BCE continua a comprarne ed è già arrivata ad un bilancio di 6,340 miliardi. una cifra pari al 63% del PIL dell’eurozona, quando in USA la FED è sotto il 40% e così la Banca di Inghilterra. In questo modo la BCE ha spinto i tassi di tutti i paesi del nord-europa a livelli negativi da due anni, cosa che soffoca banche, assicurazioni e fondi pensione

OK Perchè Macron e Merkel hanno messo assieme questo programma, che in effetti da soldi all’Italia (non tanti, ma sono sempre miliardi e con dei vantaggi rispetto a inondare il mercato di BTP) ?

La UE non aveva scelta e questo volta doveva concedere qualcosa all’Italia: se non iniziava ora ad emettere debito in comune (in pratica gli eurobonds sotto falso nome), la BCE per evitare un crac dei BTP e quindi dell’Euro doveva comprare altri1,000 miliardi di titoli di stato europei, per cui alla fine arrivava a detenere metà dei BTP in circolazione (sono 1,500 miliardi, di cui BCE e Bankitalia ne hanno già 600 miliardi)

Alla fine la BCE non avrebbe avuto più via d’uscita, perchè se smetteva di comprare i titoli di stato provocava una crisi finanziario e se continuava alla fine monetizzava di fatto gran parte del debito pubblico. Questo i paesi nordici non possono digerirlo, perchè implica che tutto il loro debito pubblico, per rispettare le quote % dei singoli paesi, verrebbe risucchiato dalla BCE.

Perchè non lo si fa ?

Non lo si vuole far sapere al pubblico, ma i titoli di stato sono necessari al mercato finanziario, sono i “safe asset” su sui ci basano i mega fondi e banche per poi re-ipotecarli anche tre volte e creare credito fuori dai normali canali bancari. Nessun paese, a parte il Giappone, può permettersi di far sparire i i suoi titoli di stato sui mercati, perchè sono le fondamenta della piramide del credito che viene creato nel “sistema bancario ombra”, come è stato discusso in decine di papers anche della Banche Centrali. La BCE quindi non può continuare a comprare altri 500 miliardi di BTP ad esempio perchè questo implica che compri anche 800 miliardi di Bund e 700 miliardi di Oat francesi e in pratica li fa sparire dal mercato.

Alla UE ci sono Merkel e Macron che hanno consiglieri economici che glielo spiegano e quindi dovevano trovare un altro meccanismo di finanziamento. Anche perchè il QE attuale della Lagarde tramite la BCE significa che il debito italiano o francese alla fine in pratica è in comune ugualmente (solo che non viene detto). Hanno scelto di conseguenza il male (per loro) minore.

E’ vero però che con questo Recovery Fund sei dipendente da altri paesi, da regole che devi concordare con gli altri governi, che hanno anche una sorta di veto indiretto (possono sollevare obiezioni sulle riforme che fai o non fai in Italia o su come spendi e possono rallentare l’utilizzo dei fondi). Se finanzi i deficit accettando un accordo con tutta la UE in cui si emette debito comune, dipendi da negoziati con gli altri governi, che se non vogliono ad es quota 100 o il reddito di cittadinanza ti possono obbligare a cancellarli e non ti lasciano neanche ridurre le tasse.

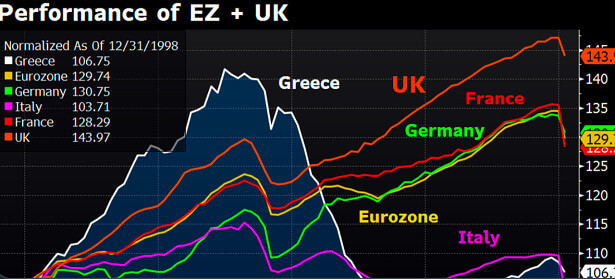

Nessuna delle due soluzioni, 200 miliardi del Recovery Fund o emettere 200 mld di BTP, risolve il problema economico italiano, ma bisogna allora anche chiedersi: come mai allora altri paesi come la Francia o la Spagna non sembrano in difficoltà finanziarie come noi ? Non parliamo qui della Germania, che ha una struttura finanziaria abbastanza unica nel mondo occidentale, con poco debito e 1,400 banche pubbliche locali. Parliamo di Spagna, Portogallo, Francia, Belgio e anche della mitica Olanda. La risposta sintetica è in questo grafico di confronto con la “frugale” Olanda

A differenza dell’Italia, paesi come l’Olanda (o Francia, Spagna, Portogallo, Svezia, Danimarca), non usano il deficit pubblico come strumento principale di finanziamento dell’economia, ma usano invece il credito bancario interno, le proprie banche insomma.

Qui ci discostiamo ora dai commenti che potete leggere in giro e proviamo a dirvi una cosa che raramente leggete sul Sole o il Corriere e purtroppo anche nei commenti dell’opposizione, che ora parla solo di emettere BTP come alternativa.

Il piccolo segreto di cui non parla mai è che siamo l’unico paese OCDE in pratica in cui c’è poco credito. A riprova, mostriamo qui il confronto clamoroso con l’Olanda, la quale non ha bisogno di deficit pubblici perchè ha pompato un enorme quantità di credito nell’economia. Per la precisione quasi il 260% del PIL contro solo il 110% del PIL dell’Italia, una differenza macroscopica del 150% del PIL Chiunque abbia accesso a internet può verificarlo, citiamo qui dati del database della FED che riporta “Credito Totale al Settore non Finanziario”

Questo è un dato clamoroso, sarebbe come se in Italia ci fossero oltre 2,000 miliardi di euro in più di denaro in circolazione.

Si tratta di indebitare famiglie e imprese e quindi è male ? Emettere BTP è debito, accedere a questo Recovery Fund vuol dire indebitarsi, ma nell’economia moderna il 95% del denaro che circola è creato come debito, anche se non sembra che i commentatori economici se ne siano accorti. Devi solo scegliere che tipo di debito incrementare, ma se non lo fai l’economia si ferma, come è successo in Italia da dieci anni.

L’Olanda si indebita molto meno di noi in termini di titoli di stato, ma perchè ha creato una massa enorme di mutui, credito al consumo, fidi e prestiti ad aziende, bonds societari. Questo è finanziamento dell’economia interno, quasi tutto tramite le banche olandesi e non è soggetto a spread sui mercati e non è soggetto ai parametri UE sul debito che riguardano solo quello pubblico. Lo stesso meccanismo lo vedi negli altri paesi nordici (eccetto la Germania) e in Belgio, Francia, Spagna.

Come mai da loro funziona e da noi no ? Perchè le loro banche si comportano cioè diversamente dalle nostre che strangolano l’economia ?

E’ un discorso che non ripeto tutto qui, ma sostanzialmente, se guardi i bilanci delle banche, gli immobili sono la componenete principale, quelli in costruzione e quelli da vendere. La funzione principale delle banche moderne è finanziare gli immobili, non le imprese. Il collaterale che le banche vogliono è un immobile e un terreno di solito oppure dei titoli di stato oppure il quinto dello stipendio, le banche finanziano progetti di imprese come attività secondaria. Nei bilanci delle banche italiane ad esempio ci sono meno mendo 650 miliardi di prestiti ad imprese su un totale di quasi 3,500 miliardi. Di conseguenza, quando il mercato immobiliare frana, quando perde anche solo un 10 o 20% del suo valore le banche vanno in crisi. In Olanda,UK, Francia, Spagna, USA ecc i politici capiscono questo e fanno di tutto per sostenere il valore degli immobili: danno garanzie pubbliche e anche soldi a fondo perduto e agevolazioni fiscali di ogni genere, danno ad esempio la garanzia pubblica quando qualcuno compra casa o addirittura il deposito del 20% in modo che non si debba mettere giù soldi. Non mettono IMU e TASI, per cui ad esempio in California o UK le tasse in proporzione al valore degli immobili sono minore e consentono a chi specula sugli immobili o ai costruttori di pagare quasi niente (vedi la carriera di Trump). Gli esempi sono tanti, ma i loro governi sono in stretto contatto coi banchieri e fanno di tutto per agevolarli e quindi fanno di tutto per sostenere il mercato immobiliare che è il pane delle banche.

In Italia i politici non capiscono un cazzo di economia, non hanno un dottorato come la Merkel e Schauble (la Merkel ad ogni riunione porta grafici di dati economici..) o sono stati all’ENA e Banca Rothschild come Macron o a Oxford come Boris Johnson che nomina all’economia dei top finanzieri della City di Londra. Anche in Spagna e Portogallo al Ministero dell’Economia hanno avuto De Guindos che era capo di Lehman ed è una volpe e poi la Corvino che pure è molto intelligente e astura. In Portogallo poi hanno forse il miglior ministro dell’economia del mondo come competenza.

Da noi c’è Renzi, DiMaio, l’avvocato Conte, Zingaretti,professori bolliti come Tria, un prof di storia come Gualtieri, la Castelli ecc.. e non capiscono un cazzo (mi ripeto perchè è un concetto da sottolineare, non sono forse cattivi, ma sono ignoranti). Negli ultimi dieci anni i nostri politici (e il coro degli economisti che hanno intorno) hanno lasciato crollare il mercato immobiliare e di conseguenza le banche italiane sono rimaste incastrate e hanno tagliato il credito indiscriminatamente alle imprese. Se guardi un qualunque grafico dei valori degli immobili c’è un abisso tra l’andamento in Italia negli ultimi venti anni e quello negli altri paesi (ok.. bisognerebbe fare un discorso specifico sulla Spagna…)

Se vogliamo allora uscire dall’austerità permanente che ci affligge da venti anni dobbiamo anche noi seguire l’esempio dei paesi “virtuosi”, ma in realtà più astuti o accorti se vogliamo, che limitano sì il deficit pubblico, ma si finanziano internamente, pompando il credito tramite le banche senza che se ne parli molto. Ci sono diverse cose che si possono fare nel caso specifico dell’Italia e non entro nel merito ora. Ma il punto è che che, come ha spiegato persino Draghi nel suo editoriale sul Financial Times del marzo 2020, devi usare le banche come volano della politica economica.

Usare le banche come volano della politica economica

879

previous post